Komentář: Regulační bouře prodražuje ceny bytů

Na pozadí neustálých proměn na realitním a hypotečním trhu se stále cosi děje. Jde o aktuální vývoj, trendy a dění, které ovlivňují jak cenovky nemovitostí, tak dostupnost hypotečního financování. Od nebývalého utažení úvěrových podmínek a jeho uvolnění až po očekávání budoucí inflace a role nemovitostí jako prostředku k ochraně před znehodnocením peněz – to vše jsme prozkoumali v diskusi s insiderem Jakubem. Zazněly i úvahy o dopadech „zelené“ regulace.

![]()

REKLAMA

Navazujeme na sérii povídání s Jakubem, například na text – „Hádanka realitního trhu: Ceny bytů stagnují a přitom klesají“.

Pohled na realitní a hypoteční trh roku 2024 ve výměně názorů s Jakubem byl tak trochu více o regulaci než o trhu samotném. Jádrem se staly úvahy, že existuje tendence investovat do nemovitostí jako formy ochrany před inflačním rizikem, i když to nemusí mít logiku, zvláště při relativně vyšších úrokových sazbách. Jde také o výstavbu a regulace, které ji ovlivňují, a to, jak to výstavbu prodražuje a činí z bytů vzácné zboží. Náklady a ceny ovlivňují i zpřísňující se požadavky na výstavbu, jako je zateplení a podobně.

Posedlost nemovitostmi

Zmíněno bylo i nedostatečné finanční vzdělání mezi lidmi a jejich posedlost nemovitostmi. Někteří lidé se po inflačních zkušenostech minulých let obávají znehodnocení peněz a stále v nemovitostech vidí více než atraktivní investici. Tato posedlost může být reflektována i ve zvýšené poptávce po starších nemovitostech, což může být motivováno obavami o inflaci a očekáváním snížení úrokových sazeb. Celkově je také patrná souvislost mezi politikou České národní banky, inflací, investicemi do nemovitostí a finančním vzděláním.

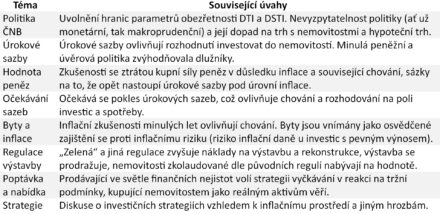

Tabulka 1: Realitní a hypoteční trh pohledem roku 2024

REKLAMA

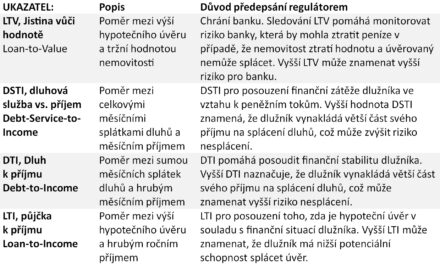

Makroobezřetnostní regulace

Možná se nejen Jakubovi může zdát, že strůjci makroprudenční politiky svým nastavením ukazatelů LTV, DTI, DSTI (vymezení viz tabulka 2) postupují tak jaksi ode zdi ke zdi: „Nejdříve extrémně utáhnou úvěry, aby ani člověk, který má příjem 200 tisíc čistého, nedosáhl na hypotéku. Dříve část bank jela tzv. na výjimky. Jak ale hypotéční trh vyschnul, došly i výjimky. Těch mohlo být tuším 5 % ze všech úvěrů. Jak ale bylo standardních úvěrů málo, tak se ani nemohli dávat výjimky.“

Tabulka 2: Některé ukazatele makroobezřetnostní regulace, které jsou nařízeny bankám poskytujícím hypoteční úvěry

Jakub se nemýlí, výjimka v makroprudenční regulaci potvrzuje pravidlo. Počet případů, u kterých smí banka sáhnout po výjimce, nemá podle aktuálního nastavení překročit 5 % z celkového objemu hypoték, které banka poskytla v předcházejícím čtvrtletí. Podmínky jako je LTV, DTI a DSTI se staly nástroji omezující to, kdo na hypoteční úvěr dosáhne.

Graf 2: Regulace brzdí poskytování úvěrů s nízkým podílem vlastních zdrojů (LTV), nejpřísnější ze zemí, které tento ukazatel regulují, je Litva. V některých zemích je přísnější požadavek u koupi k pronájmu (zelená), mírnější u koupi k bydlení ve vlastním (oranžová).

REKLAMA

Zdroj : ČNB; Frait, J.: Přístup ČNB k nastavování ukazatelů LTV, DTI a DSTI, duben 2023

Makroprudenční politika aktuálně limity rozvolnila, pro bonitu dlužníků aktuálně nemusí být výše příjmů povinným požadavkem. Hypoteční trh nyní může rozkvést, prodej možná podpoří strach z promeškání a obav, že se limity opět zpřísní.

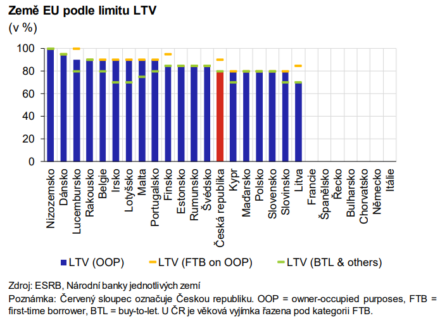

Realitní a hypoteční trh pohledem roku 2024

Jakub v letošním pohledu vyzdvihl, že jak zákon národní bance předepisuje kromě cenové stability udržet i stabilitu finanční, klima investic do nemovitostí se proměnilo. A pokud lidé za pět let v reálném vyjádření kvůli cenové nestabilitě ztratili 40 % hodnoty svých úspor, je to „hrozně špatně“. Krátkodobě to může pomoci, ale: „…dlouhodobě dojde k přerozdělení majetku a tranzice ekonomiky do takové podoby, jakou ostatně u nás vidíme dnes.“ Inflace přerozděluje, domy a byty jsou reálným aktivem, jehož držbu inflační daň díky nominálnímu růstu cen v minulých letech zvýhodňovala.

Graf 2: Český statistický úřad reportuje setrvalý růst nominálních cen nemovitostí v Česku. Více než zdvojnásobení ceny bytu v průběhu deseti let je realitou.

Zdroj : Český statistický úřad

Pohled na hypoteční a realitní trh Jakubovýma očima je tento: „Způsobili odloženou poptávku, zároveň to neutáhli dostatečně, aby nemovitosti klesly o rozumnou cifru. Teď se to už vrací. Inzerované ceny stoupají, developeři prodávají a prodejní doba se zkracuje. Ve velkých městech ceny opět porostou. Bohužel. Jejich politika není napravit minulou inflaci, ale docílit tolerovanou 3% inflaci za rok. Proč by měli chtít, aby ceny nemovitostí poklesly, když by to ohrozilo bankovní systém?“

V diskusi s Jakubem zazněl od autora článku i dotaz, zda si Jakub myslí, že se byty opět stávají zajištěním před inflačním rizikem a zda to má logiku, pokud jsou úrokové sazby relativně vysoké.

„Domnívám se, že i z toho, co jsem měl za poslední rok možnost vidět, určitě ano. A ne, logiku to nemá, ale lidé očekávají výrazné snížení sazeb. Moc dobře si pamatuji na svoje jednání u jednoho bytu (předraženého) v polovině roku 2022, kdy mi paní z realitky povídala cosi o inflaci a o tom, že teď chodí na prohlídky hlavně starší ročníky, protože se bojí znehodnocení peněz. Domnívám se, že nemovitostní posedlost u nás odráží také velmi špatné finanční vzdělání mezi lidmi. V polovině roku 2022 už totiž většina lidí o hodnotu peněz přišla, minimálně v případě těch, kteří chtěli kupovat nemovitost.“

Regulovaná (ne)stabilita cen

Aktuální diskuse vedená s Jakubem na začátku roku 2024 se vcelku dost točila kolem politiky České národní banky, politiky monetární a makroprudenční a jejich vlivu na trh s nemovitostmi. Finanční stability bylo tak trochu dosaženo nestabilitou cenovou. Inflace vysoké nominální ceny bytů (po)drží. Nedávno ohlášené vítězství ČNB nad inflací ovšem může nakonec zhořknout, inflace je projevem nerovnováh a pnutí.

ČTĚTE VÍCE: https://www.investujeme.cz/clanky/menova-politika-tanec-s-urocenim-inflaci-i-menovym-kurzem/

To, jaké budou výsledky péče o finanční stabilitu a novinky makroprudenční regulace, ukáže až příští krize. Ta ovšem přijít nemusí, pokud ceny nemovitosti v nadoblačných výšinách udrží cenová nestabilita nebo svižnější inflace.

Ceny nemovitostí mohou růst do nebes, pokud se náležitým tempem bude snižovat reálná hodnota dluhu a finančních závazků. Několik let neplnění inflačního cíle ČNB k udržitelnosti nominálních cen nemovitostí přispělo. Co se týká realitního a hypotečního trhu, k dění přispívá nedostatek finančního vzdělání mezi lidmi a jejich posedlost nemovitostmi – finanční rozměr a politická rozhodnutí regulátorů ale nestojí stranou. Možná je to dokonalá bouře všude přítomné regulace – té obezřetnostní, monetární, stejně jako regulace výstavby.

![]()