Cena vašeho bytu klesla, ani o tom nevíte!

Také nezapomínejte na inflaci vytvářející nominální iluzi, které se snadno podlehne! Vedle toho je nutné zohlednit i změnu kupní síly používané peněžní jednotky – jiná nominální cena by byla v korunách dnešních, jiná v korunách československých. Působících vlivů je mnoho a mnohé nemusí být na první pohled zřejmé.

Realitní trh je značně neefektivní, neprůhledný, a málo likvidní. Velký význam tu mají důvěrné informace, roli hraje i expertní znalost trhu. Inzeráty třeba říkají, že na určitém místě v určitém čase lze určitý typ jednotky koupit za nějakou nominální částku. Realizační ceny, za které se zde byty skutečně prodávají, mohou být ale i znatelně nižší. Také právě proto bývají služby realitních expertů a poradců žádány a dobře ceněny. Při stanovení kupní ceny svou roli zastává vyjednávání a smlouvání – vítězí do značné míry ten, kdo dokáže dojednat cenu a podmínky ve svůj prospěch.

Obrázek 1: Reálná cena bytu je ovlivněna mnoha faktory, nejenom inflací, ale i produktivitou, mobilitou nebo investiční hodnotou konkrétní bytové jednotky.

Zcela shodný byt ve stejném domě nacházející se třeba v okresním městě, nebo třeba někde v Horní Dolní, bude mít vždy jinou cenu. Souvisí to nejenom s cenou pozemku. Cena je výsledkem jednání mezi dvěma stranami, označovanými jako nabídka poptávka. Je známo, že nabídka a poptávka na sebe působí právě prostřednictvím ceny. Je-li obecně nabídka velká, bude cena pravděpodobně tlačena dolů.

Pokud se třeba velký počet horníků po uzavření dolů rozhodne nějaký region trvale opustit a přestěhovat se, vznikne na trhu s bydlením v místě zakonzervovaných dolů převis nabídky nad poptávkou. To se může odrazit jak v nájemném, tak v tržním ocenění zdejších bytů – nájemné zde bude mít tendenci klesat a ceny bytů také. Naopak v regionu, kam příliv pracovníků směřuje, se bude poptávka na trhu bydlení pravděpodobně zvyšovat. Pokud by zvýšenou poptávku nemohla nabídka uspokojit, došlo by zde pravděpodobně ke zvýšení cen bytů. Pak se realizační ceny zvýší, developerům se vyplatí stavět byty třeba i při vyšších nákladech. Všechny tyto úvahy platí za jinak stejných podmínek – ceteris paribus.

REKLAMA

Region a lokalita a další faktory předurčují investiční potenciál nemovitosti a zájem v případě budoucího prodeje. Nemovitost nacházející se v centru dění a bohatším městě bude vždy dražší než nemovitost v chudším městě – nabízí totiž vyšší míru výnosnosti. Svou roli hraje územní plán, jak v pozitivním, tak negativním smyslu. Meziregionální rozdíly se v průběhu času prohlubují a lze předpokládat, že se budou prohlubovat i nadále.

Reálný růst kapitálové hodnoty není nikdy jistý

Obvyklá cena, která je v daném časoprostoru za byt placena, je odrazem aktuální nabídky a poptávky. Když je prodávající v nevýhodné pozici, například při nuceném prodeji, může být ochoten ve své tísni cenu snížit i pod cenu obvyklou.

Prodávající nemusí být pouze pod tlakem, také nemusí vědět, co prodává, a naopak kupující nemusí vědět, co kupuje.

Aby to nebylo příliš jednoduché, je zapotřebí rozlišovat mezi cenou nominální a cenou reálnou. Nominální cena je ta, kterou vidíme v realitní inzerci nebo kupní smlouvě, reálná pak odráží cenovou inflaci a kupní sílu peněz. Peněžní jednotka dnešních měn není stabilní jednotkou, její kupní síla se vlivem inflace anebo měnových reforem v čase mění.

REKLAMA

Byt je reálným aktivem, jehož (nominální) cena roste s objemem peněžní zásoby, respektive s inflací. Pěkný příklad, jak se špatně orientujeme podle nominálních cen, uvedl americký ekonom Robert Shiller (*1946): „(…) lidé si stále dobře pamatují cenu, kterou platili za svou předcházející nemovitost kdysi dávno, a jsou tedy překvapeni rozdílem mezi tehdejší cenou (kdy ceny obecně byly na nižší úrovni včetně spotřebních cen) a současnou cenou.“

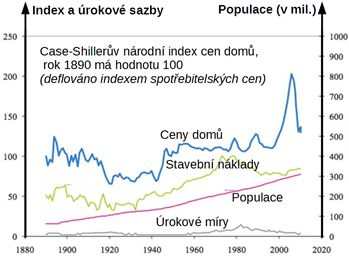

Mediálně bývá vytvářeno očekávání, že v dlouhodobém horizontu budou ceny nemovitostí růst – už se moc nehovoří o nutnosti rozlišovat mezi cenou reálnou a nominální. Robert Shiller na datech ze Spojených států ukázal, že v dlouhém období ke zvyšování cen domů, na rozdíl od všeobecného přesvědčení, v reálném vyjádření nedošlo. Reálné ceny i klesaly, stagnovaly a vykazovaly extrémy. Za tímto účelem Shiller publikoval reálný, o inflaci upravený index cen domů, vynesený společně s vývojem indexu cen reálných stavebních nákladů (1979 = 100) a vývojem populace, viz Obrázek 2.

Obrázek 2: Dlouhodobý vývoj reálných cen domů v USA, reálné ceny domů v USA vykazují pozoruhodnou tendenci k návratu k úrovni roku 1890.

Zdroj: Business Insider, R. Shiller

REKLAMA

Skutečnost, že reálné ceny vykazují až pozoruhodnou tendenci k návratu k úrovni roku 1890, se Shiller pokusil vysvětlit třemi faktory. Prvním je, že existuje mobilita umožňující lidem i firmám stěhovat se a optimalizovat své náklady na bydlení a místo pro podnikání. Rostoucí ceny nemovitostí také zvyšují tlak pro zmírnění omezení pro využití volných ploch a vedle toho také působí dopad zlepšování stavebních technologií a související růst produktivity stavebních prací.

Přidejme, že svou roli hraje úvěrový cyklus a udržitelnost růstu zadlužení. Pokles tempa růstu úvěrů na bydlení se pravděpodobně odrazí v ochabnutí poptávky a poklesu cen nemovitostí. Může to být třeba v situaci, kdy na hypoteční trh negativně dopadnou důsledky bankovní krize a úvěrové tísně.

Z grafu také vyplývá, že není zřejmé, že by změna cen souvisela se změnou stavebních nákladů, úrokových sazeb nebo populace. I přes zdvojnásobení počtu obyvatel byly třeba ve Spojených státech na konci třicátých let 20. století reálné ceny domů asi o 35 procent pod úrovní z devadesátých let 19. století. I když se po roce 1950 počet obyvatel zdvojnásobil a stavební náklady rostly, po asi tři dekády nebyl výsledek střetu nabídky s poptávkou takový, aby reálné ceny domů zásadněji vzrostly.

Tržní cena a hodnota

Uvažujeme-li o investičním bytu, je nutné odlišovat tržní cenu a hodnotu. Nemovitost je k dispozici za nějakou tržní cenu, která se v porovnání s cenami jinými a cenami dřívějšími může jevit jako třeba i velmi výhodná. Jenže tato „tržní“ hodnota je úplně něco jiného, než je hodnota „investiční“.

Investiční hodnota bytu se odvíjí od toho, kolik byt může vydělávat – kolik lze inkasovat na nájemném (jaký zájem o byty této velikosti v této lokalitě, jak snadno to lze pronajmout) a jakou míru výnosu lze v dlouhodobém výhledu očekávat. Byty v činžovním domě, které se v důsledku vývoje v dané lokalitě ocitnou poblíž dálnice, pravděpodobně nebudou tolik vyhledávány jako byty o několik ulic dále s výhledem do zeleně.

Chce to mít tak trochu křišťálovou kouli a odhadovat, jak se lokalita a význam regionu promění, jak se bude v budoucnu vyvíjet poptávka po nájemním bydlení nebo zda výnosy neohlodá budoucí regulace a daně.

Zatímco tržní cena je založena na aktuální poptávce a nabídce a faktory, které zde působí, „investiční hodnota“ je unikátní s ohledem na konkrétní investiční záměr. Pokud třeba přestavba velké bytové jednotky na dvě menší umožní zlepšit schopnost inkasovat nájemné, investiční hodnota tohoto bytu bude lukrativnější (v porovnání s alternativou, kdy je poptávka po nájmu velkého bytu malá).

Hodnota konkrétní nemovitosti může vlivem působících faktorů, jako je změna významu lokality nebo stavebně-technického stavu klesat (a naopak). Mezi fundamentální faktory bývá zahrnována lokalita (atraktivita, spádovost, dopravní dostupnost, zaměstnanost v okolí a v regionu – příchod významného zaměstnavatele aj.), míra nasycení trhu, demografický a socioekonomický vývoj (počet prvních kupujících, struktura rodiny a vývoj počtu obyvatel), stavebně-technický stav (nebo udržitelnost stavu nemovitosti ke stanovenému účelu), efektivnost využití prostor, hodnota pozemku, územní plán a jeho změny.

Hodnotu nemovitosti určuje do značné míry lokalita, ve které se nemovitost nachází – o prostory v jedné ulici mohou mít nájemníci enormní zájem, zatímco o několik desítek metrů může být výnos z nájmu nesrovnatelně nižší.

![]()