Finanční krize se zdá být zažehnaná. I česká ekonomika se již obrátila k růstu, s tím roste i míra zaměstnanosti a klesá míra nezaměstnanosti. To se projevuje i na podílu úvěrů domácnostem v selhání, které klesly na nejnižší úroveň od ledna 2012. V lednu podíl úvěrů v selhání klesl na 5 %.

Ovšem zatímco podíl úvěrů v selhání klesá, roste počet vyhlášených osobních bankrotů. Ten se v únoru vyšplhal na nejvyšší úroveň od ledna 2008, kdy bylo oddlužení umožněno zákonem, a dosáhl v únoru 1 941 po růstu o 394 (20 %) oproti lednu. „Meziročně se však počet osobních bankrotů zvýšil pouze o 12 %, dynamika je podstatně mírnější než v předchozích letech,“ uvedla Věra Kameníčková, vedoucí analytického oddělení CRIF – Czech Credit Bureau.

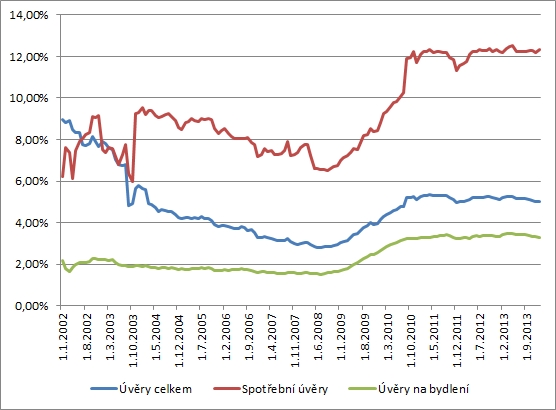

Podíl úvěrů v selhání vystoupal během dvou let v období finanční krize od roku 2008 na úroveň mezi 5 a 5,5 % a toto rozmezí opouští jen zřídka. Nejhorší platební morálka u obyvatelstva se projevuje u spotřebních úvěrů, kde se podíl úvěrů v selhání dlouhodobě drží nad úrovní 12 %. Nejvíce platební disciplíny i s ohledem na obavy ze ztráty vlastního bydlení mají domácnosti u úvěrů na bydlení, u nichž se podíl úvěrů v selhání po 2,5 letech vrátil na úroveň 3,3 %.

Graf 1: Podíl úvěrů v selhání

Zdroj: Vlastní zpracování z dat ČNB

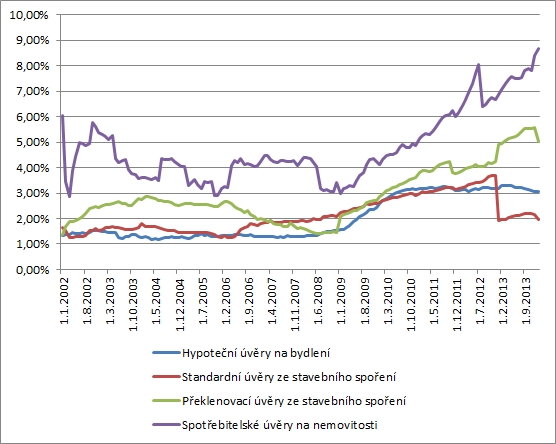

Mezi úvěry na bydlení jsou nejbezpečnější řádné úvěry ze stavebního spoření. Podíl úvěrů v selhání mezi řádnými úvěry dosahuje pouhých 1,96 %. Výrazně číslům ovšem pomohla překvalifikace úvěrů v selhání jedné stavební spořitelny k lednu 2013.

„Změna ve statistice úvěrů ze stavebního spoření v selhání byla zapříčiněna přechodem jedné z vykazujících úvěrových institucí na nový reportovací systém, v jehož důsledku došlo k překlasifikaci části úvěrů ze stavebního spoření v selhání do hypotečních úvěrů na bydlení v selhání,“ vysvětlila již dříve Petra Hájková z Odboru komunikace ČNB.

Nízký podíl úvěrů v selhání mezi řádnými úvěry ze stavebního spoření je ovšem dán i podmínkami pro jejich získání. Klient stavební spořitelny si na řádný úvěr musí počkat alespoň dva roky, naspořit v závislosti na produktu 30 až 50 % cílové částky a dosáhnou stanovené výše hodnotícího čísla. I díky těmto podmínkám bývají řádné úvěry nižší než překlenovací úvěry nebo hypoteční úvěry.

Tabulka 1: Průměrná výše úvěrů na bydlení

|

Hypoteční úvěr |

1,6 mil. Kč* |

|

Překlenovací úvěr ze stavebního spoření |

600 tis. Kč |

|

Řádný úvěr ze stavebního spoření |

110 tis. Kč |

* Průměrná výše hypotéky v lednu 2014 dle Fincentrum Hypoindexu

** Průměrná výše úvěru za rok 2013 ze statistik AČSS

Zdroj: AČSS, Fincentrum Hypoindex

Překlenovací úvěry se svým podílem úvěrů v selhání ve výši 5,03 % se nacházejí na průměru celkového podílu úvěrů v selhání. Překlenovací úvěry se svou výší blíží hypoteční úvěrům, ovšem nejsou zajištěny nemovitostí (k lednu 2009 byly ve statistikách ČNB veškeré úvěry zajištěné nemovitostí zařazeny mezi hypoteční úvěry, a tedy i překlenovací úvěry zajištěné nemovitostí spadly do této kategorie; to se mimo jiné projevilo skokovým zvýšením podílu úvěrů v selhání mezi překlenovacími úvěry o 0,64 procentního bodu mezi prosincem 2008 a lednem 2009).

Graf 2: Podíl úvěrů na bydlení v selhání

Zdroj: Vlastní zpracování z dat ČNB

Rizikovost hypotečních úvěrů na bydlení (tedy bez amerických hypoték) je z pohledu podílu úvěrů v selhání blíže řádným úvěrům ze stavebního spoření a dosahuje aktuálně 3,06 %. Ovšem zatímco podíl úvěrů na bydlení v selhání u stavebního spoření v lednu klesl, u hypoték vzrostl oproti prosinci o 2 bazické body.

Pokles podílu úvěrů v selhání je pozitivním jevem, který může signalizovat zlepšení ekonomické situace českých domácností. Může se ale jednat i o pouhý sezónní výkyv. I v několika minulých letech došlo v prosinci a lednu k poklesu podílu úvěrů v selhání, ten ale následně korigoval a vzrostl.

![]()