Fincentrum Hypoindex červenec 2015: Úrokové sazby začaly růst

Letošní rok se zapíše do historie hypotečního trhu v České republice tučným písmem. Rekordně levné hypoteční úvěry a levné nemovitosti rozproudily zájem o financování nemovitostí a lidé čerpají hypotéky jak o život. V červenci 2015 přijali 9 515 hypotečních úvěrů v objemu 17,441 mld. Kč. Jedná se o třetí nejvyšší objem poskytnutých hypoték v historii.

Hypoteční úvěry mají našlápnuto na historicky nejvyšší objem i počet. Ten zatím drží rok 2013 s objemem hypotečních úvěrů 155,796 mld. Kč při 95 834 poskytnutých hypotékách. Za prvních 7 měsíců roku 2015 již bylo poskytnuto 60 477 hypoték v objemu 108,126 mld. Kč, přičemž ve stejné části rekordního roku 2013 to bylo jen 54 313 hypoték v objemu 88,418 mld. Kč. Druhá polovina roku navíc bývá silnější než první.

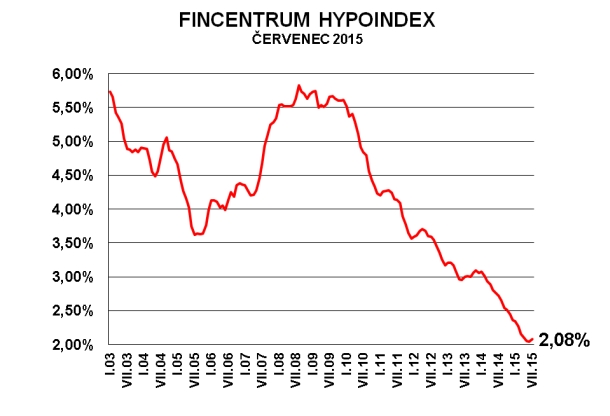

Graf 1: Průměrné úrokové sazby dle Fincentrum Hypoindexu

Zdroj: Fincentrum Hypoindex

„Silný zájem o hypotéky byl znát i v červenci, ačkoliv některé banky zvýšily své sazby a daly tak možnost svým konkurentům získat vyšší podíl na trhu. Průměrné úrokové sazby zatím jen mírně odskočily od posledního minima a nadále platí, že pro výrazný růst nevidíme vážný důvod,“ říká Josef Rajdl, vedoucí analytik společnosti Fincentrum.

Již od počátku roku je patrný nárůst průměrné výše poskytnutých hypoték. V květnu 2015 poprvé od roku 2008 překonal hranici 1,8 mil. Kč a i nadále roste. Na nejvyšší průměrnou hodnotu 1 949 999 Kč z prosince 2007 ale ještě zdaleka nedosahuje.

Tabulka 1: Průměrná výše poskytnutých hypoték

|

Měsíc |

Průměrná výše poskytnutých hypoték |

|

I.15 |

1 725 728 Kč |

|

II.15 |

1 731 248 Kč |

|

III.15 |

1 751 311 Kč |

|

IV.15 |

1 783 330 Kč |

|

V.15 |

1 816 423 Kč |

|

VI.15 |

1 829 483 Kč |

|

VII.15 |

1 832 976 Kč |

Zdroj: Fincentrum Hypoindex

Růst průměrné výše poskytnutých hypoték stojí na dvou základech. Prvním je nízká úroková sazba, která podle Fincentrum Hypoindexu dosáhla v červenci 2015 na 2,08 % po nepatrném růstu z rekordních úrovní 2,05 % z května a června 2015. Nízká sazba vede k vyššímu využívání levných cizích zdrojů místo vlastních finančních prostředků. Druhým je oživení na realitním trhu, které je provázeno růstem cen prodávaných nemovitostí.

Na novinky v hypotékách si počkáme do září

Prázdniny a rekordní tropická horka nejsou vhodnou dobou pro velké změny v hypotečních nabídkách. Jedinou výjimkou je Air Bank, která začátkem července představila novou možnost refinancovat hypotéku i přes telefon a internet.

Letní měsíce využila též Wüstenrot hypoteční banka, která zveřejnila průzkum trendů v bydlení. Mezi respondenty ve věku od 18 do 50 let chce 94 % dotázaných bydlet ve vlastním bytě nebo domě. Ve vlastním přitom bydlí něco málo přes 60 % respondentů. „V příštích 12 měsících plánuje pořízení vlastního bydlení 10 % dotázaných a v horizontu 2 až 5 let dalších 26 % respondent,” uvádí banka k výsledkům průzkumu. 63 % dotázaných přitom chce využít k pořízení bydlení hypoteční úvěr.

Porostou úrokové sazby hypoték?

Úrokové sazby hypoték se odrazily od svého dna. Zda se jedná o „drobné zakolísání“ či začátek nového trendu, ukáže pravděpodobně až září, kdy by měla zvýšení úrokových sazeb oznámit Česká spořitelna. Ta je poslední z velké trojky hypotečních bank, která sazby ještě nenavýšila. Následovat ji pak pravděpodobně budou i menší banky.

Na druhou stranu Česká národní banka (ČNB) potvrdila svůj závazek oslabování koruny „poblíž hladiny 27 Kč/EUR“ až do druhé poloviny roku 2016. Oslabení koruny tlačí úrokové sazby dolů a bude je tlačit až do doby uvolnění kurzu. Navíc inflace v České republice i v celé Evropské unii opět míří do pásma deflace – a to je opět motivem pro centrální banky k expanzivní měnové politice, tedy k tisku peněz a snižování úrokových sazeb.

V konečném důsledku i mezibankovní sazby PRIBOR jsou stále rekordně nízké, a přestože dále neklesají, znamenají pro banky levné finanční zdroje. 1M PRIBOR, od kterého se odvíjí úrokové sazby hypoték s variabilní sazbou, je stabilní na úrovni 0,22 % p.a. již od 19. 3. 2015 bez jediného výkyvu. Ani to nenasvědčuje výraznějšímu růstu sazeb hypoték v dohledné době.

Souhrnné údaje Fincentrum Hypoindex červenec 2015

|

Doba fixace |

Všechny fixace |

|

Fincentrum Hypoindex |

2,08 % |

|

0 |

|

|

Průměrná výše hypotéky |

1 832 976 Kč |

|

Měsíční splátka 1 mil. Kč na 20 let |

5 097 Kč |

|

Měsíční splátka 1 mil. Kč na 15 let |

6 473 Kč |

|

Účelovost úvěrů |

|

|

Podíl úvěrů na koupi celkovém počtu úvěrů |

61 % |

|

Podíl úvěrů na výstavbu celkovém počtu úvěrů |

19 % |

|

Podíl ostatních úvěrů na celkovém počtu úvěrů |

20 % |

Odborným partnerem Fincentrum Hypoindex je Česká bankovní asociace.

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: AirBank, Česká spořitelna, ČSOB, Equa bank, Expobank, GE Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, Sberbank CZ, UniCredit Bank a Wüstenrot hypoteční banka.

Podmínky užívání FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX je možné volně šířit pouze s označením „FINCENTRUM HYPOINDEX“ a uvedením zdroje „Hypoindex.cz“ (v případě internetových médií s aktivním proklikem na http://hypoindex.cz/).

![]()