Splácení úvěrů lidem jde. Jak dlouho ještě?

Domácnosti si půjčují stále více peněz, přesto se jim zatím daří úvěry splácet. Podíl úvěrů v selhání klesá již od poloviny roku 2013. Situace se ale může brzy změnit. Plíživým krokem přichází růst úrokových sazeb.

![]()

Objem úvěrů poskytnutých domácnostem se podle statistik České národní banky (ČNB) vyšplhal v červnu 2017 na 1 474 miliardy korun. Tři čtvrtiny z toho tvoří úvěry na bydlení, které meziročně vzrostly o 9,6 procenta na 1 101 miliardy korun.

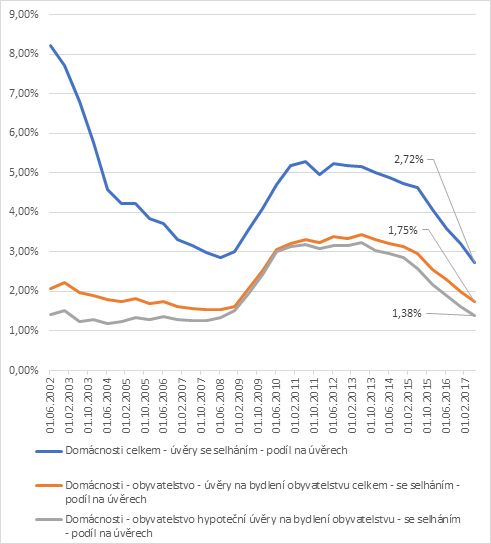

Špatných úvěrů postupně ubývá

Některé úvěry ale nejsou pro banku dobré. Z úvěrů, které dlužník nesplácí, banka nezískává úrokové výnosy, díky kterým může dosáhnout zisku a poskytovat další úvěry. Podíl úvěrů v selhání neboli špatných úvěrů činil naštěstí pro banky ke konci června 2,7 procenta, tedy nejméně za posledních 15 let. K mírnému kontinuálnímu poklesu dochází již od poloviny roku 2013, kdy činil podílu špatných úvěrů 5,2 procenta.

Graf 1: Podíl úvěrů v selhání

Zdroj: ČNB

I v Evropě se řadíme ke špičce ve splácení úvěrů. Zatímco podíl problémových úvěrů Evropské unie byl ke konci loňského roku 5,1 procenta, v Česku činil necelou polovinu (2,5 procenta). Před Česko se dostalo pouze Švédsko, Lucembursko, Estonsko, Finsko a Velká Británie.

Naší výhodou je ovšem vysoké pokrytí problémových úvěrů opravnými položky, které dosahovalo 63 procent. Česko v tomto ukazateli předstihlo Švédsko, Finsko i Velkou Británii, kde kryjí opravné položky pouze 29 procent, resp. 30 procent problémových úvěrů.

„Nízké hodnoty objemu i podílu problémových úvěrů v kombinaci s vysokým krytím těchto úvěrů opravnými položkami staví kvalitu úvěrového portfolia v Česku na evropskou špici,“ uvádí Česká bankovní asociace ve zprávě k výsledkům analýzy problémových úvěrů, a doplňuje: „Dobrá kvalita úvěrového portfolia je hlavním důvodem toho, že české banky byly schopny generovat zisk i v roce 2016 navzdory stále přísnější regulaci a rostoucí konkurenci ze strany technologických společností.“

Nové podmínky při refixaci

Splácet úvěry se domácnostem zatím daří. Situace se ale může brzy změnit. V letošním a příštím roce skončí fixace úrokové sazby hypoték téměř 300 tisícům lidí. „Podle našeho modelu by to letos mělo být téměř 140 tisíc hypotečních úvěrů. V příštím roce by číslo mělo stoupnout až na 155 tisíc,“ počítá ředitel makléřské společnosti Golem Finance Libor Ostatek.

Lidé, kteří si letos budou vyjednávat nové podmínky hypotečního úvěru při refixaci po třech či pěti letech, si však stále mohou polepšit. Před třemi lety se pohybovaly sazby hypoték podle Fincentrum Hypoindexu pod hranicí tří procent a před pěti lety okolo 3,5 procent. V současné době ale mohou lidé dosáhnout na úrokovou sazbu kolem dvou procent.

Lepším sazbám při refixaci přispívá i konkurenční boj bank. Hypotečních klientů je stále dost, banky si přesto uvědomují důležitost refixujících klientů. A tak se o ně perou. Nabízené úrokové sazby při refinancování jsou často nižší než u nových hypotečních úvěrů.

Zatím je dobře, ale může být hůř

Horší situace může nastat za tři až pět let, kdy skončí fixace lidem, kteří si vzali hypotéku v posledních dvou letech. Tedy v době, kdy byly úrokové sazby na nejnižších hodnotách. Nejhůře na tom mohou být lidé, kteří si vzali hypotéku na přelomu roku, kdy se podle Fincentrum Hypoindexu úrokové sazby dotkly úrokového dna na úrovni 1,77 procenta.

ČNB zvýšila 4. srpna 2017 základní úrokové sazby. „Rozhodnutí ČNB po letech zvýšit sazby má samo o sobě spíš signální význam. Sílu získá až teprve poté, co ČNB přikročí k dalšímu zvyšování sazeb. A to je v nejbližších měsících málo pravděpodobné,“ říká analytik České spořitelny Michal Skořepa.

Další zvýšení je tedy spíše v nedohlednu. „Další zvýšení sazeb se pravděpodobně odsouvá hluboko do příštího roku, možná až na samotný konec roku 2018,“ míní Petr Sklenář, hlavní ekonom J&T Banky.

Ve chvíli, kdy ale ČNB přistoupí k dalšímu zvýšení sazeb, dopad na hypoteční sazby může být zásadnější a v peněženkách hypotečních klientů se promítne výrazněji.

![]()