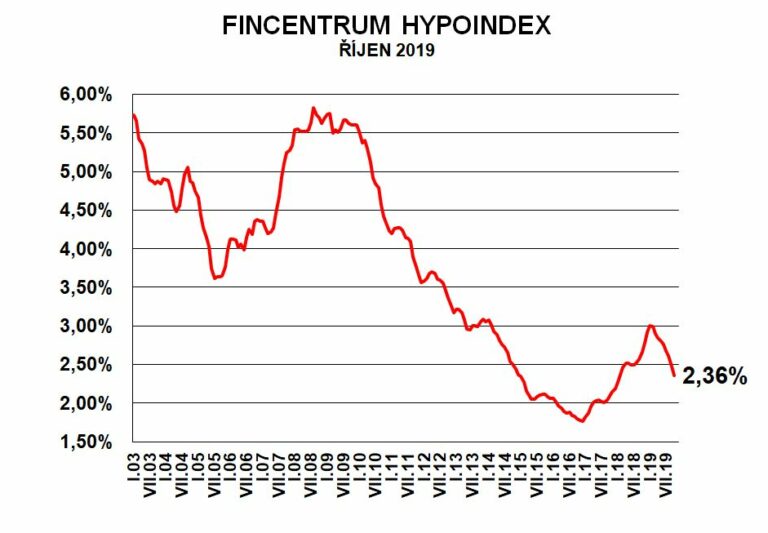

Fincentrum Hypoindex říjen 2019: Propad sazeb pokračuje, zájem o hypotéky oživuje

Jak se vyvíjel Fincentrum Hypoindex v říjnu 2019? Konkurenční boj bank srazil v říjnu průměrnou úrokovou sazbu hypotečních úvěrů na úroveň loňského února. Propad hypotečních sazeb tak pokračoval již devátý měsíc v řadě. Nižší sazby oživily zájem o hypotéky.

![]()

Průměrná úroková sazba hypotečních úvěrů podle Fincentrum Hypoindexu klesla v říjnu o 0,11 procentního bodu na 2,36 procenta. Od ledna letošního roku se tak průměrná úroková sazba již propadla o 64 bazických bodů.

Graf 1: Fincentrum Hypoindex říjen 2019

Zdroj: Hypoindex.cz

„I přes to, že ČNB dál nechává úrokové sazby na stávající úrovni, banky v říjnu pokračovaly v boji o klienta, a díky tomu se tak posunuly i úrokové sazby Fincentrum Hypoindexu na úroveň února 2018. Díky tomu se udržuje i vyšší zájem o úvěry na bydlení, což spolu se stále rostoucí cenou nemovitostí má za následek i to, že průměrná výše hypotečního úvěru překonala novou hranici 2,4 milionu korun,“ uvedl Jiří Sýkora, specialista oddělení produktového managementu Fincentrum & Swiss Life Select.

Více prodaných hypoték

Počet sjednaných hypoték vzrostl v říjnu oproti září o 668 na 7 027. Sedmitisícovou hranici překonal počet sjednaných hypoték v letošním roce pouze v červnu, kdy si do bank přišlo pro hypotéku 7 119 klientů.

Nižší sazby napomohly zatím k letošnímu rekordnímu objemu poskytnutých úvěrů. Celkem banky v říjnu poskytly hypotéky za 16,953 miliardy korun, což je téměř o dvě miliardy více než v září. Ve srovnání s loňským říjnem bylo ale letos v říjnu poskytnuto o 3 563 hypoték méně a objem byl o 7,3 miliardy korun nižší než před rokem.

Banky letos poskytly hypoteční úvěry v celkovém objemu více než 145 miliard korun. Oproti loňskému roku, kdy za stejné období dosáhl objem poskytnutých hypoték již téměř 184 miliard korun, se ale hypoteční manko dál prohlubuje.

Tabulka 1: Srovnání vývoje hypoték od ledna do října 2018 a 2019

| Počet (v ks) | Objem (v mld. Kč) | Úroková sazba | ||||

| Měsíc / Rok | 2018 | 2019 | 2018 | 2019 | 2018 | 2019 |

| leden | 7783 | 4764 | 16,503 | 10,93 | 2,28% | 3,00% |

| únor | 7446 | 4961 | 15,96 | 10,881 | 2,37% | 2,99% |

| březen | 9087 | 6658 | 19,247 | 14,746 | 2,46% | 2,90% |

| duben | 7896 | 6395 | 16,871 | 14,615 | 2,51% | 2,85% |

| květen | 7819 | 6977 | 16,757 | 15,927 | 2,51% | 2,80% |

| červen | 9030 | 7119 | 19,38 | 16,498 | 2,49% | 2,76% |

| červenec | 7016 | 6615 | 15,386 | 15,435 | 2,50% | 2,68% |

| srpen | 8475 | 6153 | 18,788 | 14,294 | 2,53% | 2,61% |

| září | 9153 | 6359 | 20,805 | 15,007 | 2,57% | 2,47% |

| říjen | 10590 | 7027 | 24,284 | 16,953 | 2,67% | 2,36% |

| Celkem | 84295 | 63028 | 183,981 | 145,286 | ||

Zdroj: Fincentrum Hypoindex

Padne za rok rekord?

Aby banky v letošním roce pokořily dvousetmiliardovou hranici, musely by ve zbývajících měsících letošního roku poskytnout hypotéky za 55 miliard korun. Poprvé a zatím naposledy se bankám podařilo poskytnout hypotéky za téměř 30 miliard korun v listopadu 2016, kdy byl ovšem objem poskytnutých hypoték ovlivněn strachem z nového zákona o úvěru pro spotřebitele.

Loni v říjnu banky sice poskytly hypotéky za téměř 25 miliard korun, takto úspěšný měsíc ale měly především díky regulaci ČNB, která zpřísnila poskytování hypoték a vešla v platnost právě v říjnu loňského roku. V nejbližší době by ale k dalším změnám v regulaci nemělo dojít, a tak hranici 200 miliard korun banky zřejmě letos nepokoří.

Novinky na hypotečním trhu

Přestože sazby na mezibankovním trhu od září rostou, hypoteční sazby dál klesají. Bankám se však prostor pro další pokles tenčí. Naznačují to i minimální nabídkové úrokové sazby hypoték v jednotlivých bankách.

Zatímco v září banky rozjížděly další kola slev na hypotéky, v říjnu se pokles minimální nabídkové hypoteční sazby zastavil a UniCredit Bank sazby dokonce o 0,2 procentního bodu zvýšila.

V listopadu oznámila snížení hypotečních sazeb zatím pouze Moneta Money Bank, která do konce listopadu nabízí hypotéky o 0,25 procentního bodu levněji. Zájemci o hypotéku tak mohou v rámci tzv. podzimního Hypobraní při kombinaci se slevou za rychlé čerpání a dalšími slevami získat hypotéku od 2,17 procenta.

Tabulka 2: Souhrnné údaje Fincentrum Hypoindex říjen 2019

| Údaj | Data |

| Fincentrum Hypoindex | 2,36 % |

| Změna oproti minulému období (b.p.) | -11 |

| Počet nových hypoték | 7 027 |

| Objem nových hypoték | 16,953 mld. Kč |

| Průměrná výše hypotéky | 2 412 483 Kč |

| Měsíční splátka 1 mil. na 20 let | 5 232 Kč |

| Měsíční splátka 1 mil. na 15 let | 6 603 Kč |

| Účelovost úvěrů | |

| Podíl úvěrů na koupi | 65 % |

| Podíl úvěrů na výstavbu | 18 % |

| Podíl ostatních úvěrů | 17 % |

Odborným partnerem Fincentrum Hypoindex je Česká bankovní asociace.

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Air Bank, Česká spořitelna, ČSOB, Equa Bank, Moneta Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, Sberbank CZ, UniCredit Bank a Wüstenrot hypoteční banka.

Podmínky užívání FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX je možné volně šířit pouze s označením „FINCENTRUM HYPOINDEX“ a uvedením zdroje „Hypoindex.cz“ (v případě internetových médií s aktivním proklikem na http://hypoindex.cz/).

![]()